BFH Urt. v. 18.1.2023 – XI R 29/22(XI R 16/18)

Zwar erfordert die finanzielle Eingliederung im Sinne des § 2 Abs. 2 Nr. 2 UStG im Grundsatz, dass dem Organträger die Mehrheit der Stimmrechte an der Organgesellschaft zusteht. Eine finanzielle Eingliederung liegt aber auch dann vor, wenn die erforderliche Willensdurchsetzung dadurch gesichert ist, dass der Gesellschafter zwar über nur 50% der Stimmrechte verfügt, er aber eine Mehrheitsbeteiligung am Kapital der Organgesellschaft hält und er den einzigen Geschäftsführer der Organgesellschaft stellt (Änderung der Rechtsprechung).

Praxis-Info!

Problemstellung

Streitig ist, ob eine umsatzsteuerrechtliche Organschaft zwischen einer Körperschaft des öffentlichen Rechts (KöR – Organträgerin) und einer GmbH (Organgesellschaft) bestand. Gesellschafter der GmbH waren die KöR zu 51% und ein eingetragener Verein zu 49%. Alleiniger Geschäftsführer der Organgesellschaft war im Streitjahr der KöR-Alleingeschäftsführer, der zugleich als geschäftsführender Vorstand des eingetragenen Vereins wirkte.

Laut Gesellschaftsvertrag hat jeder Gesellschafter der GmbH 7 Stimmen in der Gesellschafterversammlung (Parität).

Das Finanzamt erkannte daher die umsatzsteuerrechtliche Organschaft nicht an. Zwar sei die KöR mit 51% mehrheitlich am Gesellschaftskapital der GmbH beteiligt gewesen, habe aber aufgrund der Regelungen im Gesellschaftsvertrag nicht über eine Stimmrechtsmehrheit verfügt. Die KöR sei damit nicht in der Lage gewesen, Beschlüsse bei der GmbH durchzusetzen. Die Voraussetzungen einer finanziellen Eingliederung seien damit nicht erfüllt.

Infolgedessen hatte die GmbH die ausgeführten Umsätze zum Regelsteuersatz gegenüber Dritten zu versteuern. Die Leistungen gegenüber der KöR mussten bei der GmbH als Unternehmerin erfasst werden (einschließlich Berechtigung zum Vorsteuerabzug).

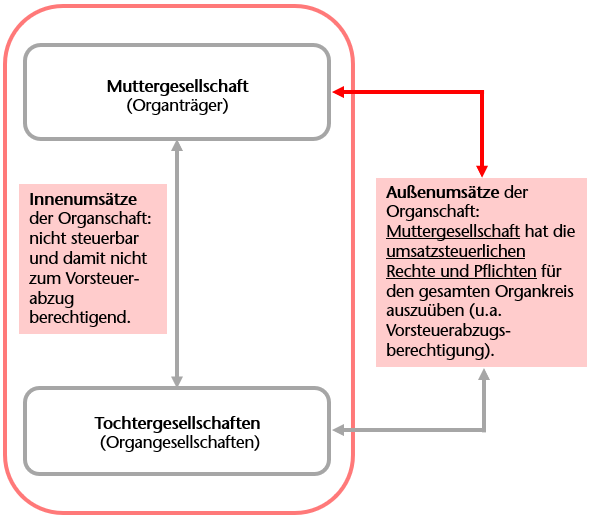

Abb.: Wirkungen der umsatzsteuerlichen Organschaft

Lösung

Bei der GmbH handelt es sich um eine Organgesellschaft. Die Organträgerin (KöR) hat die von der GmbH ausgeführten Umsätze zu versteuern (Organträger als einziger Steuerpflichtiger der Organschaft, der für die Umsatzsteuer haftet).

Nach § 2 Abs. 2 Nr. 2 UStG wird die gewerbliche oder berufliche Tätigkeit nicht selbständig ausgeübt, wenn eine juristische Person nach dem Gesamtbild der tatsächlichen Verhältnisse finanziell, wirtschaftlich und organisatorisch in das Unternehmen des Organträgers eingegliedert ist (Organschaft). Die Wirkungen der Organschaft sind auf Innenleistungen zwischen den im Inland gelegenen Unternehmensteilen beschränkt. Diese Unternehmensteile sind als ein Unternehmen zu behandeln.

Die GmbH (Organgesellschaft) ist unstreitig nicht nur organisatorisch und wirtschaftlich in das Unternehmen der KöR (Organträgerin) eingegliedert, sondern auch finanziell. Zwar erfordert die finanzielle Eingliederung (im Sinne des § 2 Abs. 2 Nr. 2 UStG) im Grundsatz, dass dem Organträger die Mehrheit der Stimmrechte an der Organgesellschaft zusteht. Eine finanzielle Eingliederung liegt aber auch dann vor, wenn die erforderliche Willensdurchsetzung dadurch gesichert ist, dass der Gesellschafter zwar über nur 50% der Stimmrechte verfügt, er aber eine Mehrheitsbeteiligung am Kapital der Organgesellschaft hält und er den einzigen Geschäftsführer der Organgesellschaft stellt (Personenidentität des Alleingesellschafters der KöR in den Geschäftsführungsorganen von KöR und GmbH). Die schwächer ausgeprägte finanzielle Eingliederung wird in dieser Weise durch eine besonders stark ausgeprägte organisatorische Eingliederung ausgeglichen. Insofern kann der Organträger seinen Willen bei der laufenden Geschäftsführung durchsetzen und mithilfe seiner Stimmrechte in Höhe von 50% eine abweichende Weisung durch die Gesellschafterversammlung verhindern.

Nach Auffassung des EuGH ist weder das „Erfordernis der Stimmenmehrheit“ noch das der „Mehrheitsbeteiligung“ als unbedingt erforderlich anzusehen, solange der Organträger in der Lage ist, seinen Willen bei den anderen Mitgliedern der umsatzsteuerlichen Organschaft durchzusetzen (vgl. EuGH Urt. v. 1.12.2022 – C-141/20, Norddeutsche Gesellschaft für Diakonie, Rz. 69 f.). |

Zur Begründung einer umsatzsteuerlichen Organschaft müssen die folgenden drei Eingliederungsmerkmale kumulativ erfüllt sein: - finanzielle Eingliederung,

- organisatorische Eingliederung und

- wirtschaftliche Eingliederung.

Eine finanzielle Eingliederung setzt die mittel- bzw. unmittelbare Mehrheitsbeteiligung des Organträgers an der Organgesellschaft voraus. Bedingung für eine organisatorische Eingliederung ist hierbei, dass die mit der finanziellen Eingliederung verbundene Möglichkeit der Beherrschung der Tochtergesellschaft durch die Muttergesellschaft auch tatsächlich wahrgenommen wird. Es reicht nicht aus, wenn die Muttergesellschaft bei der Tochtergesellschaft lediglich eine von ihrem Willen abweichende Willensbildung ausschließen kann. Eine organisatorische Eingliederung liegt regelmäßig dann vor, wenn in den Leitungsgremien von Mutter- und Tochtergesellschaft eine Personenidentität besteht. Darüber hinaus erfordert die wirtschaftliche Eingliederung das Erbringen entgeltlicher Leistungen, die für das empfangende Organunternehmen (Organträger oder Organgesellschaft) zu mehr als nur einer unbedeutenden Entlastung führen. Erbringt der Gesellschafter gegen Entgelt administrative Leistungen (z.B. Buchhaltung, Personalwesen etc.), so reicht dies in der Regel nicht aus, um eine wirtschaftliche Eingliederung zu bejahen. |

[Anm. d. Red.]

BC 4/2023

BC2023417