Für Kalkulationen, das Ausweisen von Berechnungen, die sich nicht direkt in den Roh-Daten befinden (z.B. prozentuale Abweichungen von Ist- und Plan-Umsätzen), gibt es prinzipiell zwei Möglichkeiten:

– Entweder werden sie im Vorfeld berechnet und dann als bereits vorhandenes Datenlabel im Rahmen der Auswahl des Datenbereichs für die Pivot-Tabelle erfasst,

– oder sie werden durch Einfügen eines berechneten Datenlabels in der Pivot-Tabelle aufgenommen.

Das Einfügen eines berechneten Felds direkt in der Pivot-Tabelle bietet die Möglichkeit, die Rohdaten auf das notwendige bzw. exportierte Maß zu beschränken und ist daher empfehlenswert.

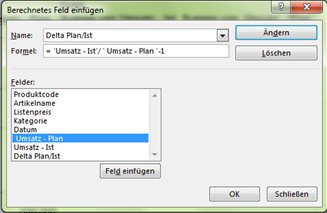

Die Definition und das Einfügen eines berechneten Datenfelds erfolgen dabei unter: EINFÜGEN " PIVOTTABLE " TOOLS " FELDER, ELEMENTE UND GRUPPEN " BERECHNETES FELD. Durch diese Auswahl erscheint ein Menü, in dem der Name (hier: „Delta Plan/Ist“) und die Formel zur Berechnung (hier: Umsatz-Ist/Umsatz-Plan-1) hinterlegt werden kann (vgl. die untere Abb.).

Nach Hinzufügen des Labels „Delta Plan/Ist“ erscheint dieses in der PivotTable-Feldliste (genau wie alle ursprünglich vorhandenen Datensätze). Durch die Zuordnung des berechneten Felds unter WERTE erscheinen anschließend die relativen Ist-Abweichungen in der Pivot-Tabelle.

Dipl.-Kfm. Daniel Unrein, Leiter Corporate Controlling in einem internationalen Dienstleistungs-Unternehmen, Verfasser des bei Vahlen erschienenen Fachbuchs „Excel im Controlling”