LSG Hamburg Urt. v. 23.2.2023 – L 1 BA 7/22 (rkr.)

Für die sozialversicherungsrechtliche Einordnung der Tätigkeit als Buchhalterin in einem Steuerbüro ist eine Gesamtschau sowohl der vertraglichen Regelungen als auch der tatsächlichen Umstände der Leistungserbringung maßgeblich.

Praxis-Info!

Problemstellung

Eine Finanzbuchhalterin war laut Vertrag als „freie Mitarbeiterin“ für ein Steuerbüro tätig. Wesentliche Vertragsinhalte sind u.a.:

- Aufgeführte Aufgaben: Kontieren und Buchen laufender Geschäftsvorfälle, Erstellung von Abschlüssen und Steuererklärungen.

- Erlaubnis, für andere Auftraggeber tätig zu sein – was auch der Fall war.

- Weisungsfreiheit hinsichtlich der Bestimmung des Arbeitsorts und der Arbeitszeit sowie der Gestaltung der Tätigkeit; Berechtigung, die Räume und Einrichtungen des Auftraggebers zur Erfüllung der Dienstverpflichtungen zu nutzen – unter Rücksichtnahme auf besondere betriebliche Belange; Einhaltung projektbezogener Zeitvorgaben sowie fachlicher Vorgaben des Auftraggebers, soweit diese zur ordnungsgemäßen Vertragsdurchführung erforderlich sind (insbesondere bei Hilfeleistung in Steuersachen für die Tätigkeiten, die über Arbeiten hinausgehen, die in § 6 Nrn. 3 und 4 StBerG geregelt sind).

- Keine Weisungsbefugnis gegenüber den Angestellten des Steuerbüros.

- Berechtigung zur Ablehnung der Übernahme eines Auftrags.

- Leistungserbringung: keine Verpflichtung, jeden Auftrag höchstpersönlich auszuführen. Berechtigung, soweit der jeweilige Auftrag dies gestattet, sich auch der Hilfe von Erfüllungsgehilfen zu bedienen.

- Verschwiegenheit/Aufbewahrung und Rückgabe von Unterlagen: unverzügliche Rücksprache mit dem Auftraggeber bei einem möglichen neuen Kunden aus der gleichen Branche.

- Vergütung/Fälligkeit: Stundenhonorar gemäß Leistungsnachweis zzgl. der gesetzlichen Umsatzsteuer von derzeit 19%: 15 € für Kontieren und Buchen, 20 € für Erstellung von Abschlüssen und Steuererklärungen; monatliche Rechnungsstellung.

- Ersatz von Aufwendungen: Telefonkosten, Reisekosten etc.

- Krankheit, Urlaub, sonstige Arbeitsverhinderung: kein Vergütungsanspruch.

Die monatlich von der Finanzbuchhalterin erstellten Rechnungen beinhalteten als Gegenstand der Tätigkeit überwiegend:

- „Mitarbeit Buchführungen, Buchungserfassung“ – vereinzelt mit der zusätzlichen Angabe des Kunden des Steuerbüros;

- stets unter Angabe des/der Kunden des Steuerbüros: „Mitarbeit Jahresabschluss“ bzw. „Jahresabschlüsse“ „incl. Bilanzbericht und Steuererklärung(en)“ sowie „Veröffentlichung Bundesanzeiger“ oder auch „Meldung UR“.

Die Finanzbuchhalterin betrieb ein eigenes Büro mit der notwendigen Ausstattung an Computerhardware und spezieller Software.

Dennoch stellte die Betriebsprüfung der Deutschen Rentenversicherung nach dem Gesamtbild ein sozialversicherungspflichtiges Beschäftigungsverhältnis fest. Auch wenn die Finanzbuchhalterin ihre Arbeitszeit frei einteilen konnte, unterscheide sich die Tätigkeit an sich nicht von der einer fest angestellten Buchhalterin. Einen Spielraum für eine freie Gestaltung ihrer Tätigkeit als Finanzbuchhalterin habe es nicht gegeben. Sie habe ihre Aufgaben ausgerichtet am Qualitätsstandard der Firma – unter kostenfreier Nutzung der Buchhaltungssoftware des Steuerbüros – erledigt. Gegenüber den Kunden des Steuerbüros sei sie als Mitarbeiterin des Hauses aufgetreten. Die Finanzbuchhalterin habe so gut wie kein unternehmerisches Risiko getragen.

Das vorinstanzliche Sozialgericht Hamburg sah demgegenüber kein Beschäftigungsverhältnis der Finanzbuchhalterin. Anhaltspunkte für eine Beschäftigung seien eine Tätigkeit nach Weisungen und eine Eingliederung in die Arbeitsorganisation des Weisungsgebers sowie eine persönliche Abhängigkeit vom Arbeitgeber. Zeit, Dauer, Ort und Art der Ausführung müssten einem umfassenden Weisungsrecht des Arbeitgebers unterliegen.

Demgegenüber sei eine selbstständige Tätigkeit vornehmlich durch Folgendes gekennzeichnet:

- eigenes Unternehmerrisiko,

- Vorhandensein einer eigenen Betriebsstätte,

- Verfügungsmöglichkeit über die eigene Arbeitskraft und

- im Wesentlichen frei gestaltete Tätigkeit und Arbeitszeit.

Ob jemand abhängig beschäftigt oder selbstständig tätig sei, hänge davon ab, welche Merkmale überwögen. Ausgangspunkt sei zunächst das Vertragsverhältnis der Beteiligten. Die tatsächlichen Verhältnisse gäben den Ausschlag, wenn sie von den schriftlichen Vereinbarungen abwichen. Maßgeblich sei die praktizierte Beziehung.

Im vorliegenden Fall überwögen die für eine selbstständige Tätigkeit sprechenden Gesichtspunkte – insbesondere:

- Keine Weisungsgebundenheit in zeitlicher Hinsicht (Einteilung der Arbeitszeit; zeitliche Vorgaben seien den steuerlichen Erklärungsfristen geschuldet). Kein Indiz für die örtliche Bindung sei es, wenn die Kontrolle von Buchungen und die Vorbereitung von Abschlüssen nur mit dem Buchführungsprogramm der Kanzlei zu leisten gewesen sei. Das fachliche Weisungsrecht wurde nur wahrgenommen, sofern die Aufgaben über die fachliche Kompetenz der Finanzbuchhalterin hinausgingen (insbesondere Vorbereitung und Erstellung von Jahresabschlüssen, Steuererklärungen), was der rechtlichen Verantwortlichkeit des Steuerberaters geschuldet ist.

- Keine Eingliederung in die Arbeitsorganisation: Es wurden spezielle Aufträge überwiegend über durchzuführende Abschlussarbeiten und steuerliche Erklärungen erteilt, die bei Abwesenheit nicht von anderen Mitarbeitern übernommen wurden (keine Betreuung einzelner Mandanten). Es wurde der Finanzbuchhalterin kein fester Arbeitsplatz zur Verfügung gestellt (Nutzung lediglich von Arbeitsplätzen mit Zugang zum Buchführungsprogramm der Kanzlei). Die Weitergabe vorkontierter Buchführungsunterlagen zur Erfassung an Auszubildende sei nicht zwingend ein Indiz für die Befugnis zur Auftragserteilung. Darüber hinaus habe die Finanzbuchhalterin keinen eigenen Büroschlüssel erhalten, der ihr uneingeschränkten Zugang zu den Büros erlaubt hätte.

- Selbstbestimmung über den Umfang der Tätigkeit – hier: Annahme und Ablehnung von Arbeitsaufträgen. Wirtschaftliche Unabhängigkeit, da die Finanzbuchhalterin 10 weitere, teils langjährige Auftraggeber gehabt habe. Die vertraglich geregelte Rücksprache- und Informationspflicht sei beschränkt auf neue Kunden im steuerberatenden Bereich (standes- und wettbewerbsrechtliche Gründe).

- Unternehmerrisiko: Auch wenn dieses gering sei, so habe sich die Finanzbuchhalterin regelmäßig auf eigene Kosten fortgebildet. Dieser Kapitaleinsatz sei mit der Ungewissheit erfolgt, ob sich dies durch erhöhte Gewinnchancen auszahlen würde.

- Die vereinbarte Entlohnung auf Basis eines Stundenhonorars könne zwar als Indiz für ein Beschäftigungsverhältnis gelten, aber die Finanzbuchhalterin sei nicht verpflichtet gewesen, die Leistung höchstpersönlich zu erbringen, sondern hätte auch Dritte als Hilfskräfte einsetzen können.

Lösung

Die Buchhalterin ist im Streitfall nicht abhängig beschäftigt. Das Sozialgericht Hamburg hat die rechtlichen Grundlagen zutreffend wiedergegeben und die Gesamtabwägung rechtsfehlerfrei vorgenommen. Zur Vermeidung von Wiederholungen verweist das Landessozialgericht Hamburg im Wesentlichen auf die Urteilsbegründung der Vorinstanz (siehe oben).

Laut Vertrag haben die Beteiligten nicht nur nach der Wortwahl, sondern auch nach der Zielrichtung eine selbstständige Tätigkeit der Finanzbuchhalterin gewollt. Da auch die tatsächlichen Umstände weit überwiegend für eine selbstständige Tätigkeit sprechen, vermag diese Indizwirkung nicht widerlegt zu werden.

Die berufsrechtlichen Weisungsrechte bestanden nur bei einem Teil der Aufträge (eingeschränkte Weisungsabhängigkeit). Ansonsten zählen berufsrechtliche – hier: steuerberatungsrechtliche – Weisungsrechte durchaus zum Begriff der „Weisungen“ im Sinne von § 7 Abs. 1 S. 2 SGB IV.

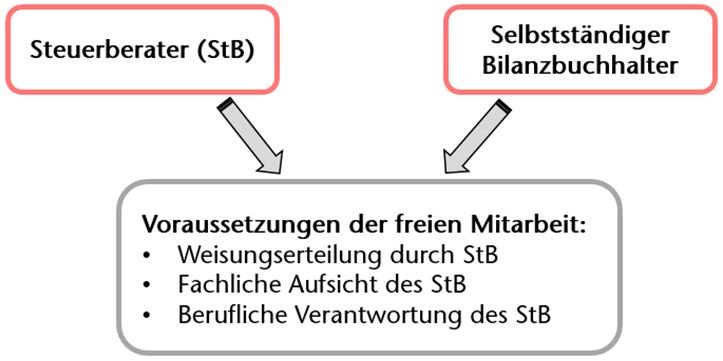

Abb.: Voraussetzungen der freien Mitarbeit eines selbstständigen Bilanzbuchhalters bei einem Steuerberater (gemäß § 17 BOStB)

Bedeutsam sei auch, dass die Tätigkeit für andere Auftraggeber vertraglich ausdrücklich erlaubt gewesen sei, was gänzlich arbeitnehmeruntypisch ist. Die Finanzbuchhalterin unterlag in zeitlicher und örtlicher Hinsicht keinerlei Weisungen, was für sie wesentliche Voraussetzung war, um auch ihren anderen Kunden gerecht werden zu können.

Als weitere Kriterien sprechen gegen eine abhängige Beschäftigung:

- Die Finanzbuchhalterin konnte bei jedem Einzelauftrag entscheiden, ob sie diesen annimmt oder nicht. Tatsächlich lehnte sie auch Aufträge ab, wenn sie mit Blick auf ihre anderen Kunden keine Zeit hatte oder wenn ihr der konkrete Inhalt des Auftrags bzw. der Kunde der Steuerkanzlei missfielen.

- Keine Eingliederung in die Steuerkanzlei, auch wenn die Finanzbuchhalterin in den Räumen des Steuerbüros mit dem dort vorhandenen, nur Steuerberatern zugänglichen Buchführungsprogramm arbeitete. Der Erwerb weiterer Programm-Lizenzen durch die Finanzbuchhalterin wäre mit erheblichen Kosten verbunden gewesen, die die Mandanten der Kanzlei hätten tragen müssen, denen hierfür das Verständnis gefehlt hätte. Im Übrigen hatte die Finanzbuchhalterin – anders als die Kanzleimitarbeiter – mangels eigenen Schlüssels nicht jederzeit Zugang zu den Räumen der Kanzlei und dort auch keinen eigenen Arbeitsplatz.

- Erhebliches Unternehmerrisiko: Die Finanzbuchhalterin hätte für den Fall fehlender oder mangelhafter Vertragserfüllung mit Schadensersatz- oder Vertragsstrafenverpflichtungen zu rechnen.

- Uneingeschränkte Delegationsmöglichkeit: Die Finanzbuchhalterin war nicht zur persönlichen Leistungserbringung verpflichtet; sie konnte ihre zugewiesenen Aufgaben nicht nur bei Krankheit weiterdelegieren.

Praxishinweise: Das Kriterium „Eingliederung in die Organisation des Auftraggebers“ ist für selbstständige (Bilanz-)Buchhalterinnen und -Buchhalter ausschlaggebend, wenn sie als freie Mitarbeiter eines Steuerberaters tätig sind. Eine sozialversicherungspflichtige Beschäftigung liegt demnach vor, wenn die beschäftigte Person einem Weisungsrecht des Arbeitgebers unterliegt, welches Zeit, Dauer, Ort und Art der Ausführung umfasst. Die Kriterien, wann eine freie Mitarbeit bei einem Steuerberater gegebenenfalls sozialversicherungsrechtlich als Scheinselbstständigkeit eingeordnet werden kann (und nicht mehr als selbstständige Tätigkeit anerkannt ist), hat BC-Beirat Thurow in BC 2023, 406 f., Heft 9, zusammengestellt. Dort finden sich auch wesentliche Argumente, die für eine sozialversicherungsfreie Selbstständigkeit sprechen. Das fachliche Letztentscheidungsrecht muss nicht in jedem Fall eine Überwachung des Arbeitsprozesses an sich darstellen, sondern ist der Verpflichtung des Steuerberaters zur Erteilung eines Testats gegenüber dem Mandanten geschuldet. Bei der freien Mitarbeit ist der Steuerberater alleiniger Auftragnehmer und nicht (auch) der selbstständige (Bilanz-)Buchhalter. Der Steuerberater überwacht den selbstständigen (Bilanz-)Buchhalter fachlich und darf ihm Weisungen geben. Die Honoraraufteilung zwischen beiden muss jedoch frei ausgehandelt sein und außerdem dem jeweils geleisteten Arbeitsaufwand entsprechen. Der selbstständige (Bilanz-)Buchhalter darf nicht das vollständige Honorar vom Mandanten vereinnahmen und dann dem Steuerberater seinen Anteil überweisen (vgl. Pruns, BC 2012, 286, Heft 7). Achtung! Die unvermeidliche Weisungsgebundenheit des selbstständigen (Bilanz-)Buchhalters als freier Mitarbeiter kann unter Umständen als „Eingliederung in die Organisation des Auftraggebers“ verstanden werden (vgl. BSG Urt. v. 27.4.2021 – B 12 KR 27/19 R, Thurow, BC 2022, 147, Heft 4). Entkräften lässt sich dies insbesondere dadurch, dass nachweislich keine Eingliederung in die Abrechnungsorganisation des Steuerberaters besteht (z.B. keine Koppelung der Vergütung an das Honorar, das die Steuerkanzlei vom Mandanten erhält!). |

[Anm. d. Red.]

BC 5/2024

BC20240515