BFH Urt. v. 11.5.2023 – V R 28/20

Eine Organschaft setzt grundsätzlich eine finanzielle, organisatorische und wirtschaftliche Eingliederung des Organunternehmens in das Unternehmen des Organträgers voraus (§ 2 Abs. 2 Nr. 2 UStG). Umstritten ist, ob dabei die wirtschaftliche Eingliederung direkt beim Organträger erfolgen muss oder ob eine wirtschaftliche Verflechtung mit anderen Organgesellschaften ausreichend ist.

Praxis-Info!

Problemstellung

Die Klägerin ist eine GmbH mit einem Alleingesellschafter-Geschäftsführer. Der Geschäftsführer als Einzelunternehmer betrieb eine Reihe weiterer Kapitalgesellschaften sowie eine KG, welche als Spitze der Unternehmensgruppe auftrat (Organträger). Zwischen der GmbH und den anderen Unternehmen der Gruppe bestanden enge wirtschaftliche Beziehungen. Für die Streitjahre begehrte die GmbH die Herabsetzung der Umsatzsteuer auf 0 €, da sie sich als ein Organunternehmen mit dem Geschäftsführer als Organträger sah.

Das Finanzamt lehnte dies ab, da zwar eine organisatorische und finanzielle, aber keine wirtschaftliche Eingliederung der GmbH in den Organträger vorlag. Eine wirtschaftliche Eingliederung bei Schwestergesellschaften innerhalb des Organkreises sei nicht relevant, da die Klägerin gegenüber diesen Unternehmen nicht zum Gewinnausgleich verpflichtet sei.

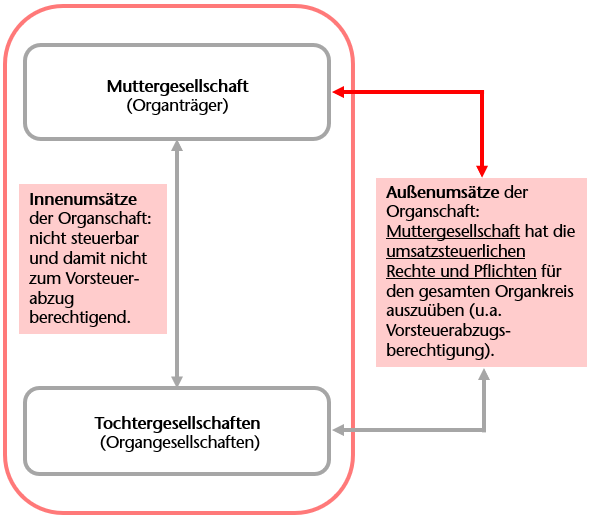

Abb.: Wirkungen der umsatzsteuerlichen Organschaft

Lösung

Der BFH widerspricht der Rechtsauffassung von Finanzamt und erstinstanzlichem Finanzgericht. Im Rahmen einer Organschaft kann die wirtschaftliche Eingliederung nicht nur aufgrund unmittelbarer Beziehungen zum Organträger bestehen (vgl. UStAE 2.8 Abs. 6 S. 2), sondern auch auf der Verflechtung zwischen den Unternehmensbereichen verschiedener Organgesellschaften beruhen.

Da das erstinstanzliche Finanzgericht von anderen Grundsätzen ausgegangen ist, wurde nicht ausreichend geprüft, ob eine solche Verflechtung zwischen der Klägerin und den anderen Organgesellschaften im ausreichenden Maße vorlag. Der Fall wird daher vom BFH zur weiteren Sachverhaltsaufklärung an das erstinstanzliche Finanzgericht zurückverwiesen.

- Die wirtschaftliche Eingliederung kann demnach auch eine mittelbare Eingliederung betreffen. Das heißt: Es besteht eine wirtschaftliche Verflechtung zwischen zwei Organgesellschaften und nicht zwischen einer Organgesellschaft und dem Organträger.

- Der vom BFH aufgestellte Leitsatz lässt sich vermutlich auch auf eine organisatorische Eingliederung übertragen, etwa wenn eine Organgesellschaft einer anderen Organgesellschaft Mitarbeiter überlässt oder Managemententscheidungen für diese Gesellschaft trifft. Das Vorliegen der organisatorischen und wirtschaftlichen Eingliederung ist daher nicht nur vertikal (Mutter-/Tochter-/Enkelgesellschaft), sondern auch horizontal (Schwestergesellschaften) zu prüfen.

|

Beispiel zur horizontalen wirtschaftlichen Eingliederung: Ist die Tochtergesellschaft 1 Organgesellschaft und überlässt sie ein Grundstück gegen Entgelt an die Tochtergesellschaft 2, so erfolgt diese Leistung aus dem Unternehmen des Organträgers und kann damit die wirtschaftliche Eingliederung der Tochtergesellschaft 2 begründen. |

Christian Thurow, Dipl.-Betriebsw. (BA), Senior Business Audit Manager, London (E-Mail: c.thurow@thurow.co.uk)

BC 10/2023

BC20231013