Empfehlungen zur vorausschauenden Refinanzierung

Im Handel und in der Immobilienwirtschaft stehen nach früheren Wachstumsjahren mit relativ leichter Finanzmittelbeschaffung viele Unternehmen vor einer fundamental veränderten wirtschaftlichen Situation und müssen hart um ihr Ergebnis kämpfen, weil auch Rückbaukosten zu bewältigen sind. Es fragt sich, was Finanzmanager und Gesellschafter zu beachten haben, um unter solchen Umständen eine sichere Perspektive zu entwickeln? Jedenfalls kommt es darauf an, Refinanzierungsfragen vorausschauend anzugehen, um nicht Teil des Liquidationstrends zu werden.

Praxis-Info!

Problemstellung

Das Statistische Bundesamt hat zuletzt am 15.3.2024 die endgültige Zahl der Unternehmensinsolvenzen für das Jahr 2023 und die Entwicklung für den Monat Februar 2024 veröffentlicht. Demnach ist die Zahl der beantragten Unternehmensinsolvenzen im Jahr 2023 im Vergleich zum Vorjahr um 22,1% gestiegen. Zudem sind nach vorläufigen Angaben die beantragten Unternehmensinsolvenzen im Februar 2024 um 18,1% gegenüber dem Vorjahresmonat gestiegen. Vor diesem Hintergrund der insgesamt zunehmenden Insolvenzzahlen stehen aktuell besonders viele Unternehmen im Handel und in der Immobilienwirtschaft vor komplexen Restrukturierungsfragen.

Lösung

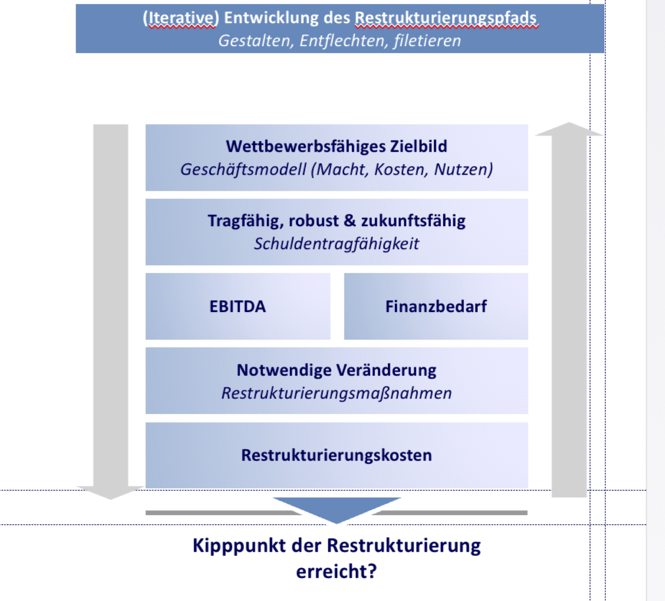

Das in der Abb. dargestellte Schema skizziert einen Restrukturierungspfad, der darauf abzielt, ein Unternehmen wieder wettbewerbsfähig zu machen und langfristig zu stabilisieren. Dieser Pfad umfasst mehrere Ebenen, die aufeinander aufbauen:

Abb.: Entwicklung des Restrukturierungspfads

(1) Wettbewerbsfähiges Zielbild: Ein zentraler Aspekt der Restrukturierung ist die Entwicklung eines wettbewerbsfähigen Zielbilds für das Unternehmen. Hierbei geht es darum, ein Geschäftsmodell zu definieren, das im Markt bestehen kann und Vorteile hinsichtlich Macht, Kosten und Nutzen für Kunden und das Unternehmen selbst schafft.

(2) Tragfähigkeit und Schuldenfähigkeit: Ein tragfähiges Unternehmen muss in der Lage sein, seine Schulden zu bedienen. Dies bedeutet: Die Unternehmensstruktur, die Prozesse und das Geschäftsmodell müssen robust und zukunftsfähig sein. Die Schuldenfähigkeit wird dabei oft über die Fähigkeit des Unternehmens, EBITDA zu generieren (Earnings Before Interest, Tax, Depreciation and Amortisation – Ergebnis vor Zinsen, (Ertrag)Steuern, Abschreibungen auf Sachanlagen und Abschreibungen auf immaterielle Vermögensgegenstände) und die damit verbundene Bedienung von Zinsen und Tilgung zu leisten, gemessen.

(3) EBITDA und Finanzbedarf: EBITDA ist ein Maß für die betriebliche Ertragskraft des Unternehmens. Ein positiver EBITDA ist essenziell, da er aufzeigt, dass das Unternehmen in der Lage ist, aus seinem Kerngeschäft heraus profitabel zu arbeiten. Parallel dazu muss der Finanzbedarf des Unternehmens analysiert werden, um zu bestimmen, welche finanziellen Mittel benötigt werden, um die Restrukturierung durchzuführen.

(4) Notwendige Veränderung und Restrukturierungsmaßnahmen: Für eine erfolgreiche Restrukturierung sind Veränderungen unumgänglich. Dies kann die Anpassung von Geschäftsprozessen, die Konsolidierung von Standorten oder die Veränderung der Unternehmenskultur umfassen. Die spezifischen Restrukturierungsmaßnahmen müssen sorgfältig geplant und umgesetzt werden, um die Effizienz und Effektivität des Unternehmens zu steigern.

(5) Restrukturierungskosten: Die Umsetzung der Restrukturierungsmaßnahmen verursacht Kosten. Diese müssen im Voraus kalkuliert und gegen den langfristigen Nutzen der Restrukturierung abgewogen werden. Es ist wichtig, dass die Restrukturierungskosten nicht die finanzielle Lage des Unternehmens weiter verschlechtern.

(6) Kipp-Punkt der Restrukturierung: Ein entscheidender Moment in jedem Restrukturierungsprozess ist der sog. Kipp-Punkt. An diesem Punkt wird die Tragfähigkeit der Restrukturierung deutlich: Können die durchgeführten Maßnahmen das Unternehmen wieder auf einen stabilen und profitablen Weg bringen? Die Bewertung dieses Kipp-Punkts basiert auf den vorherigen Ebenen und der Frage, ob die Restrukturierung nachhaltig zur Verbesserung der Unternehmenssituation beiträgt.

- (6.1) „Im Geld“: Wenn die Restrukturierungskosten niedriger als die verfügbaren Finanzmittel sind, befindet sich das Unternehmen in einer komfortablen Situation („Im Geld“). In diesem Zustand kann das Unternehmen aktiv Maßnahmen ergreifen, um seine Position zu verbessern. Dazu gehört die Entwicklung der Bereitschaft für den Ausstieg aus Geschäften ohne Zeitdruck sowie die Entscheidungsfähigkeit und Handlungsbereitschaft, die es erlauben, zügig und flexibel auf Veränderungen zu reagieren. Weitere wichtige Faktoren sind die risikoadäquate und flexible Neustrukturierung der Finanzierung, um langfristige Haftungsrisiken zu vermeiden, und die frühzeitige Moderation von Interessenkonflikten zwischen Stakeholdern.

- (6.2) „Aus dem Geld“: Im Gegensatz dazu steht die Situation, wenn die Restrukturierungskosten die verfügbaren Finanzmittel übersteigen („Aus dem Geld“). Hier wird es für das Unternehmen schwierig, da es anfängt, seine Unabhängigkeit zu verlieren, und möglicherweise wird externe Hilfe benötigt, um eine Insolvenz zu vermeiden. Die Schaffung von Transparenz über Verlustursachen, Rückbaukosten und den zusätzlichen Finanzbedarf als Sofortmaßnahme ist hierbei kritisch. Außerdem muss eine Entscheidung über den Restrukturierungspfad getroffen werden, die sowohl die Restrukturierungskosten als auch den Sanierungszeitraum bestimmt. Um schwerwiegenden rechtlichen Konsequenzen vorzubeugen, sollten Anfechtungsgründe oder Verschleppung vermieden werden.

Praxishinweise: - Im Falle einer eigenständigen Restrukturierung handelt das Unternehmen proaktiv und ist der „Herr des Geschehens“. Solange ausreichend freie Liquidität vorhanden ist, kann das Unternehmen selbst gestaltend eingreifen. Zu den Maßnahmen gehören Restrukturierungen, M&A-Aktivitäten, Rekapitalisierungen oder die Planung der Nachfolge. Diese Phase ist geprägt von freiwilligen und strategischen Entscheidungen des Unternehmens.

- Erfahrungsgemäß können Unternehmenskrisen selten allein mit operativen Restrukturierungen gelöst werden. Es bedarf oft klarer struktureller Eingriffe, um die Kapitalstruktur nachhaltig zu verbessern und das Unternehmen wieder auf den Erfolgsweg zu führen. Die Einsicht, dass nur durch klare strukturelle Eingriffe, die Kapital schaffen, wirkliche Hilfe möglich ist, unterstreicht die Bedeutung einer ganzheitlichen Betrachtung in Krisenzeiten. Das bedeutet: Die Bereitschaft zum Verkauf wertvoller, insbesondere nicht betriebsnotwendiger Assets ist unabdingbar. Geschäftssegmente müssen auf ihre Veräußerbarkeit hin überprüft und eine sog. Exit-Readiness (optimaler Zustand zum Verkauf von Geschäftssegmenten) hergestellt werden.

- Wenn die Krise fortschreitet und das Unternehmen nicht mehr eigenständig agieren kann, kommen gerichtliche Restrukturierungs- oder Sanierungsverfahren ins Spiel. Hierbei wird der Kipp-Punkt Debt (Verschuldung) relevant, der sich danach richtet, ob die vorhandenen Assets eine weitere Verschuldung zulassen. Ist dies nicht möglich und reichen die finanziellen Mittel nicht aus, beginnt der Prozess des Entflechtens und Filtrierens durch gerichtliche Verfahren.

|

Volker Riedel, Managing Partner bei Dr. Wieselhuber & Partner, München

BC 5/2024

BC20240509