Dr. Stefanie Becker

Der BFH hat einige wichtige Entscheidungen zur umsatzsteuerlichen Organschaft gefällt: So passt der V. Senat seine Auffassung zur Eingliederung von Personengesellschaften an den IX. Senat an und widerspricht damit der Finanzverwaltung im UStAE.

Praxis-Info!

Weitere BFH-Entscheidungen im Überblick:

- Der BFH bekräftigt seine Rechtsprechung zur mittelbaren wirtschaftlichen Eingliederung durch Verflechtung von Unternehmensbereichen von Organgesellschaften.

- Klargestellt wird, dass eine Änderung bei der Organgesellschaft von einem Änderungsantrag beim Organträger abhängig ist.

- Das höchste deutsche Finanzgericht teilt die Auffassung des EuGH, dass die deutsche Organschaftsregelung unionsrechtskonform ist und auch den nicht wirtschaftlichen Bereich erfassen kann.

- Der BFH ändert (geringfügig) seine Rechtsprechung zur Bedeutung der Stimmrechtsmehrheit für die finanzielle Eingliederung.

Kapitalistisch strukturierte Personengesellschaften als Organgesellschaften

Hier vertrat der V. Senat bisher die Auffassung, dass Personengesellschaften nur dann Organgesellschaften sein können, wenn alle Gesellschafter finanziell in das Unternehmen des Organträgers eingegliedert sind. Sofern also natürliche Personen als (Minderheits-)Gesellschafter an der Personengesellschaft beteiligt waren, schied eine Organschaft aus. Dem folgte auch die Finanzverwaltung in UStAE 2.8 Abs. 5a.

Der XI. Senat urteilte demgegenüber, dass eine kapitalistische Struktur der Personengesellschaft ausreichend sei. Dem schloss sich nun der V. Senat in seinem Urteil vom 16.3.2023 (V R 14/21) an. GmbH & Co. KGs sind nach der Rechtsprechung damit regelmäßig taugliche Organgesellschaften.

Beispiel 2 (aus UStAE 2.8 Abs. 5a – Neubewertung): Gesellschafter einer GmbH & Co. KG sind die Komplementär-GmbH K1 sowie die GmbH K2 und eine weitere Person P (Beteiligungsquote 0,1 %) als Kommanditisten. Die A-AG hält an K1 und K2 jeweils einen Anteil von mehr als 50 %. An P ist die A-AG nicht beteiligt. Bisherige Lösung: Da nicht alle Gesellschafter der GmbH & Co. KG finanziell in das Unternehmen der A-AG eingegliedert sind, ist auch die GmbH & Co. KG nicht finanziell in das Unternehmen der A-AG eingegliedert. Dem hat nunmehr der BFH widersprochen. |

Praxisempfehlung: Sofern die Auffassung des BFH günstiger ist als diejenige der Finanzverwaltung, empfiehlt es sich, Einspruch einzulegen und sich hierauf zu berufen. |

Keine Änderung der Organgesellschaft ohne Änderungsantrag beim Organträger

Sofern eine Änderung bei der Organgesellschaft begehrt wird, die Festsetzung beim Organträger aber nicht entsprechend geändert werden soll, liegt nach Auffassung des BFH ein widersprüchliches Verhalten vor, das einer Änderung entgegensteht. Zudem müssen Organträger und Organgesellschaft einheitlich entweder die bisherige Rechtsprechung des V. Senats des BFH zur finanziellen Eingliederung aller Gesellschafter in das Unternehmen des Organträgers oder die Rechtsprechungsänderung auf kapitalistisch strukturierte Personengesellschaften anwenden.

Mittelbare wirtschaftliche Eingliederung durch Unternehmensverflechtung

Die wirtschaftliche Eingliederung einer Organgesellschaft kann sich zum einen durch unmittelbare Leistungsbeziehungen zum Organträger ergeben, sofern diese nicht nur unwesentlich sind. Daneben bekräftigt der BFH in seinem Urteil vom 11.5.2023 (V R 28/20) seine bisherige Rechtsprechung, dass auch eine mittelbare wirtschaftliche Eingliederung möglich ist, wenn der Unternehmensbereich einer Gesellschaft, die finanziell und organisatorisch eingegliedert ist, mit einer bereits bestehenden anderen Organgesellschaft verflochten ist (vgl. die Urteilsbesprechung von Thurow, BC 2023, 458 f., Heft 10). Dies wird in der Praxis häufig übersehen und von der Finanzverwaltung nur restriktiv angewendet, sollte aber bei der Beurteilung einer Organschaft berücksichtigt werden.

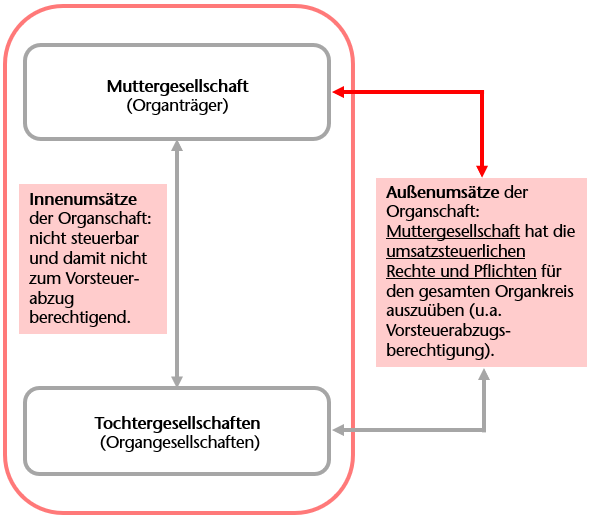

Abb.: Wirkungen der umsatzsteuerlichen

Organschaft

Erneute Vorlage an den EuGH zur Steuerbarkeit von Innenumsätzen

Nach derzeitigem Verständnis führt die umsatzsteuerliche Organschaft dazu, dass Umsätze innerhalb des Organkreises nicht steuerbare Innenumsätze darstellen. Dies wurde aufgrund aktueller Rechtsprechung des EuGH fraglich, da er urteilte, dass Organgesellschaften ihre umsatzsteuerliche Selbstständigkeit nicht verlieren. Dem folgte der BFH vom Grunde her, stellt sich aber nun die Frage, ob dies dazu führt, dass Innenumsätze steuerbar werden. Hierdurch würde – in vorsteuerabzugsbeschränkten Branchen bzw. Bereichen – die nicht abzugsfähige Vorsteuer auf Leistungsbeziehungen innerhalb des Organkreises zum Kostenfaktor. Die Entscheidung des EuGH in der anhängigen Rechtssache C-184/23 darf mit Spannung erwartet werden (siehe hierzu auch Haake zur Frage „Umsatzsteuerliche Organschaft vor dem Aus?“).

Hinweis: Eine Anpassung der Auffassung der Finanzverwaltung an die aktuelle Rechtsprechung wird wohl bis zur Entscheidung des EuGH auf sich warten lassen. Gleiches gilt für eine Neuregelung des § 2 Abs. 2 Nr. 2 UStG. |

Dr. Stefanie Becker, Dipl.-Wirtschaftsjuristin, Dipl.-Finanzwirtin (FH), Steuerberaterin, Ansbach (www.umsatzsteuer3.de)

BC 11/2023

BC20231112