BFH Urt. v. 17.7.2024 – XI R 35/22 (XI R 14/20)

Die nachträgliche Korrektur von Rechnungen entfaltet im Hinblick auf die Voraussetzungen des § 14a Abs. 7 UStG – zusätzliche Pflichten bei der Ausstellung von Rechnungen zu innergemeinschaftlichen Dreiecksgeschäften – keine Rückwirkung.

Praxis-Info!

Wortlaut des § 14a Abs. 7 UStG:

„(7) 1Wird in einer Rechnung über eine Lieferung im Sinne des § 25b Abs. 2 abgerechnet, ist auch auf das Vorliegen eines innergemeinschaftlichen Dreiecksgeschäfts und die Steuerschuldnerschaft des letzten Abnehmers hinzuweisen. 2Dabei sind die Umsatzsteuer-Identifikationsnummer des Unternehmers und die des Leistungsempfängers anzugeben. 3Die Vorschrift über den gesonderten Steuerausweis in einer Rechnung (§ 14 Abs. 4 Satz 1 Nr. 8) findet keine Anwendung.“

Problemstellung

Streitig ist, ob fehlerhaft behandelte innergemeinschaftliche Dreiecksgeschäfte mit Rückwirkung umsatzsteuerrechtlich korrigiert werden können.

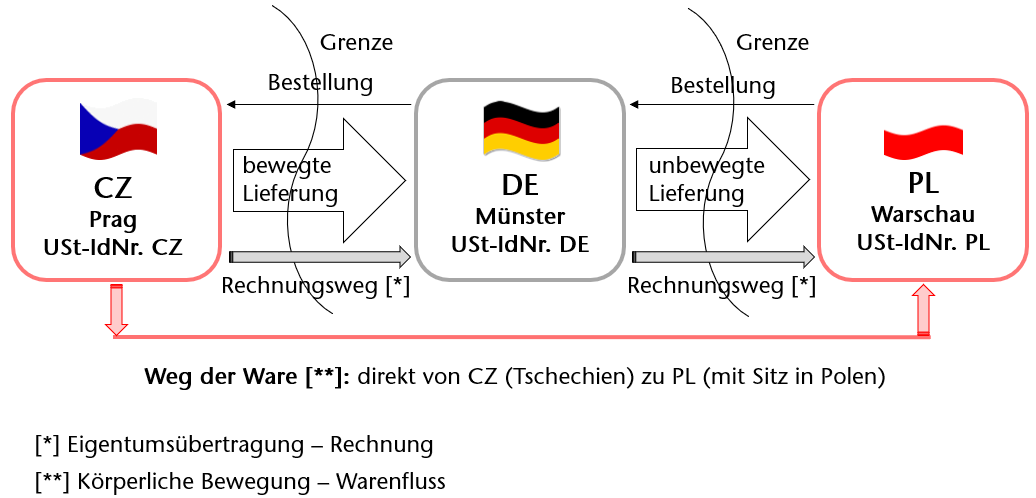

Ein deutscher Großhändler vertrieb Maschinen von Herstellern aus Deutschland, Belgien, Neuseeland und der Tschechischen Republik vor allem nach Polen. Die Maschinen wurden vom Großhändler bei den Herstellern bestellt und von dort direkt an die Kunden in Polen geliefert. Verwendet wurde hierbei die Mehrwertsteuer-Identifikationsnummer (in Deutschland: Umsatzsteuer-Identifikationsnummer – USt-IdNr.) des jeweiligen Ansässigkeitsstaats (siehe Schaubild).

Abb.: Innergemeinschaftliches Dreiecksgeschäft zwischen drei Geschäftspartnern: Deutscher Unternehmer ist der mittlere Unternehmer (Zwischenhändler)

- Für die Lieferungen aus anderen EU-Mitgliedstaaten nach Polen erklärte der deutsche Großhändler in seinen deutschen Umsatzsteuererklärungen auf der Eingangsseite umsatzsteuerpflichtige innergemeinschaftliche Erwerbe im Inland und machte zugleich den Vorsteuerabzug gemäß § 15 Abs. 1 S. 1 Nr. 3 UStG geltend.

- Die Weiterlieferungen nach Polen erklärte der Großhändler als umsatzsteuerfreie innergemeinschaftliche Lieferungen von Deutschland nach Polen im Sinne von § 4 S. 1 Nr. 1 Buchst. b UStG i.V.m. § 6a UStG.

Sowohl die Zusammenfassenden Meldungen des deutschen Großhändlers als auch dessen Rechnungen an seine Kunden enthielten zunächst keine Hinweise auf ein innergemeinschaftliches Dreiecksgeschäft.

Das Finanzamt stimmte daher den Erklärungen zunächst zu. Es handle sich um innergemeinschaftliche Reihengeschäfte (im Sinne des § 3 Abs. 6a S. 1 UStG). Die Beförderung oder Versendung könne jeweils nur einer Lieferung zugeordnet werden. Dies seien (gemäß § 3 Abs. 6a S. 6a S. 4 Hs. 1 UStG) jeweils die Lieferungen der Hersteller an den deutschen Großhändler. Der Ort der Lieferungen des Großhändlers an seine Kunden liege (gemäß § 3 Abs. 7 S. 2 Nr. 2 UStG) jeweils im Abnehmerstaat (Polen), wo die Beförderung oder Versendung geendet habe. Dort hätte sich der Großhändler jeweils für Zwecke der Umsatzsteuer registrieren und seine Umsätze aus den Lieferungen an die Kunden erklären müssen. Der deutsche Großhändler hätte dort zusätzlich einen innergemeinschaftlichen Erwerb versteuern müssen und zugleich den Vorsteuerabzug vornehmen dürfen. Überdies habe der Großhändler die Waren (nach § 3d S. 2 Hs. 1 UStG) in Deutschland innergemeinschaftlich erworben.

Von der Vereinfachungsregel des § 25b UStG bei innergemeinschaftlichen Dreiecksgeschäften – Vermeidung der Registrierungs- und Besteuerungspflicht im Abnehmerstaat (Polen) – habe der deutsche Großhändler keinen Gebrauch gemacht. Denn für die Anwendung hätte der Großhändler unter anderem in der Rechnung an den letzten Abnehmer auf das Dreiecksgeschäft und die übergegangene Steuerschuldnerschaft hinweisen müssen (§ 25b Abs. 2 Nr. 3 UStG i.V.m. § 14a Abs. 7 UStG). Dies habe der Großhändler jedoch nicht getan. Er habe in den Rechnungen die Steuerfreiheit einer innergemeinschaftlichen Lieferung vermerkt und entsprechende Zusammenfassende Meldungen abgegeben.

Da die Versteuerung der zweiten (unbewegten) Lieferung im jeweiligen Zielstaat bisher unterblieben sei, gelte der steuerpflichtige innergemeinschaftliche Erwerb des Großhändlers (nach § 3d S. 2 Hs. 2 UStG) in den Streitjahren als in Deutschland bewirkt. Denn der Großhändler habe im Einzelfall nicht nachgewiesen, dass der Erwerb im jeweiligen Zielstaat besteuert worden ist oder nach § 25b Abs. 3 UStG als besteuert gilt. Dem Großhändler stehe auch kein Recht auf Vorsteuerabzug nach § 15 Abs. 1 S. 1 Nr. 3 UStG zu.

Der deutsche Großhändler erteilte daraufhin berichtigte Rechnungen im Sinne des § 25b UStG und übermittelte berichtigte Zusammenfassende Meldungen an das Bundeszentralamt für Steuern (BZSt). Überdies meldete der Großhändler in seiner aktuellen Umsatzsteuer-Voranmeldung einen entsprechenden Umsatzsteuervergütungsanspruch an.

Der Großhändler beantragte beim Finanzamt,

- keinen Fall des § 3d S. 2 UStG anzunehmen (also keine Versteuerung so lange in dem EU-Mitgliedstaat vorzunehmen, dessen USt-IdNr. verwendet wurde, solange nicht nachgewiesen werden kann, dass die Versteuerung tatsächlich in dem EU-Mitgliedstaat erfolgt ist, in dem die Beförderung oder Versendung geendet hat),

- hilfsweise die Rechnungskorrekturen nachträglich als rückwirkend zum Zeitpunkt der ursprünglichen Rechnungsstellung anzuerkennen.

Dies lehnte das Finanzamt ab.

Lösung

Auch wenn die berichtigten Rechnungen die Erfordernisse des § 25b Abs. 3 UStG erfüllen, welche die Steuerschuldnerschaft des letzten Abnehmers bei innergemeinschaftlichen Dreiecksgeschäften betreffen, kommt im vorliegenden Streitfall diesen Rechnungen keine Rückwirkung zu. Der Reihe nach:

- Der Ort der innergemeinschaftlichen Erwerbe des deutschen Großhändlers liegt (gemäß § 3d S. 1 UStG) im Bestimmungsland (hier: Polen). Bei einem innergemeinschaftlichen Reihengeschäft ist die Warenbewegung der ersten Lieferung an den Großhändler zuzurechnen (bewegte Lieferung). Die Weiterlieferung des Großhändlers an seine mitgliedstaatlichen Abnehmer ist eine Lieferung im Bestimmungsland und unterliegt dort der Besteuerung (hier: zumeist in Polen).

Im Streitfall sind die Warenbewegungen der ersten (bewegten) Lieferung an den deutschen Großhändler zuzuordnen. Die Maschinen wurden jeweils durch den Hersteller oder den Großhändler versendet. Der Großhändler hat die Gegenstände nicht als Lieferer, sondern allenfalls als erster Abnehmer befördert oder versendet. Der Großhändler hätte im Bestimmungsland (Polen) innergemeinschaftliche Erwerbe erklären müssen, zugleich diese Umsatzsteuer als Vorsteuer abziehen können sowie seine Ausgangsumsätze an die Erwerber im Bestimmungsland (hier: Polen) erklären und versteuern müssen.

- Der Großhändler hat aber daneben (jeweils) einen innergemeinschaftlichen Erwerb (nach § 3d S. 2 Hs. 1 UStG) in Deutschland bewirkt (Verwendung der deutschen USt-IdNr. gegenüber dem Lieferer und nicht die polnische USt-IdNr. des letzten Abnehmers).

- Der innergemeinschaftliche Erwerb wurde in den Streitjahren nachweislich nicht im Bestimmungsland (Polen) besteuert (fehlender Nachweis des polnischen Erwerbers sowie des deutschen Zwischenhändlers, dass der Erwerb dort besteuert wurde). Aufgrund dieses Umstands kommt eine Rückwirkung der berichtigten Rechnungen (im Sinne von § 17 Abs. 2 Nr. 4 UStG) nicht in Betracht (siehe unten).

- Die Voraussetzungen für ein innergemeinschaftliches Dreiecksgeschäft (nach § 25b Abs. 3 UStG) lagen in den Streitjahren noch nicht vor. Danach hätte – unter anderem – der erste Abnehmer (Deutschland) dem letzten Abnehmer (in Polen) eine Rechnung im Sinne des § 14a Abs. 7 UStG erteilen müssen, in der die Steuer nicht gesondert ausgewiesen ist (§ 25b Abs. 2 Nr. 3 UStG). In dieser Rechnung hätte der deutsche Zwischenhändler auf das Vorliegen eines innergemeinschaftlichen Dreiecksgeschäfts und die Steuerschuldnerschaft des letzten Abnehmers (Polen) hinweisen müssen. Dieser Hinweis fehlte in den ursprünglichen Rechnungen.

Praxishinweis: Durch die Vereinfachungsregel im innergemeinschaftlichen Dreiecksgeschäft (gemäß § 25b Abs. 3 UStG) soll die Registrierungs- und Besteuerungspflicht des mittleren Unternehmers/Zwischenhändlers im Bestimmungsstaat (hier: Polen) vermieden werden. Diese Vereinfachungsregel kann nur der erste Abnehmer (mittlerer Unternehmer/Zwischenhändler) in Anspruch nehmen. Voraussetzung ist u.a.: Es handelt sich um ein Reihengeschäft mit drei Beteiligten, die jeweils mit einer gültigen USt-IdNr. auftreten. Die verwendeten USt-IdNrn. müssen aus drei verschiedenen EU-Mitgliedstaaten stammen (siehe auch Abb.). |

- Soweit die später berichtigten Rechnungen diese Voraussetzungen erfüllen, kommt der Berichtigung dieser Rechnungen keine Rückwirkung zu. In der ursprünglich vom deutschen Zwischenhändler ausgestellten Rechnung an den polnischen Enderwerber hat die Angabe „Steuerschuldnerschaft des Leistungsempfängers“ gefehlt. Die spätere Ergänzung dieses Hinweises, dass diese Rechnung ein innergemeinschaftliches Dreiecksgeschäft betrifft und dass die Steuerschuld auf den Empfänger der Lieferung übergeht, erfüllt nicht die notwendige Tatbestandsvoraussetzung einer Korrektur. Grund: Es handelt sich um eine materielle und nicht um eine formelle Voraussetzung. Insofern ist eine erstmalige Ausstellung der erforderlichen Rechnung gegeben, die keine Rückwirkung entfalten kann.

[Anm. d. Red.]

BC 10/2024

BC20241014