LSG Niedersachsen-Bremen Urt. v. 6.3.2024 – L 2/1 BA 84/23, BeckRS 2024, 10807 (rkr.)

Ein Bilanzbuchhalter, der im Auftrag einer Steuerberaterpartnerschaft unter deren Fachaufsicht und in Eingliederung in deren arbeitsteilig organisierten Betriebsablauf schwerpunktmäßig im Homeoffice tätig wird, übt bei Fehlen relevanter unternehmerischer Chancen und Risiken auch dann eine abhängige Beschäftigung aus, wenn ihm große Freiheiten bei der Ausgestaltung seiner Arbeitszeiten eingeräumt werden.

Praxis-Info!

Problemstellung

Ein selbstständiger Bilanzbuchhalter (qualifizierter Steuerfachwirt, in der Urteilsbegründung auch Finanzbuchhalter genannt) verfügt über eigene Geschäftsräume. Neben der Tätigkeit für eine Steuerberaterpartnerschaft ist er auf eigene Rechnung für diverse Auftraggeber tätig. Des Weiteren verrichtet er fortlaufend auch im Rahmen einer (geringfügigen) abhängigen Beschäftigung Buchhaltungsaufgaben.

Zwischen der Steuerberaterpartnerschaft und dem selbstständigen Finanzbuchhalter wurde ein „Dienstleistungsvertrag“ geschlossen. Wesentliche Vertragsinhalte waren u.a.:

- Aufgabengebiete: Vorbereitung von steuerlichen Jahresabschlüssen, Mitwirkung bei der Erstellung von Steuererklärungen von Mandaten und Tätigkeiten im Bereich der laufenden Finanzbuchhaltung.

- Weisungsgebundenheit und berufliche Aufsicht: Es bestand die „grundsätzliche“ Verpflichtung, „sämtliche Arbeitsergebnisse“ mit der Steuerberaterpartnerschaft „abzusprechen“ und „deren Vorgaben und Entscheidungen“ zu beachten. Es war dem selbstständigen Finanzbuchhalter untersagt, eigenverantwortlich im eigenen Namen gegenüber den Mandanten aufzutreten. Zur Ausführung der Tätigkeiten – und auch mit Blick auf die sich nach § 17 BOStB (Berufsordnung der Bundessteuerberaterkammer) ergebenden Kontrollpflichten – stellte die Kanzlei dem selbstständigen Finanzbuchhalter die DATEV-Softwarelösung zur Verfügung.

- Alle geschäftlichen Unterlagen einschließlich Abschriften und Kopien in Papier- oder Dateiform blieben im Eigentum der Steuerberaterpartnerschaft.

- Berechtigung zur Ablehnung der Übernahme eines Auftrags. Der Tätigkeitsumfang des selbstständigen Finanzbuchhalters für die Steuerberaterpartnerschaft betrug knapp 15% (85% für andere „eigene“ Kunden).

- Leistungserbringung: keine Verpflichtung, jeden Auftrag höchstpersönlich auszuführen. Berechtigung, soweit der jeweilige Auftrag dies gestattet, sich auch der Hilfe von Erfüllungsgehilfen zu bedienen.

- Keine Vereinbarung regelmäßiger Arbeitszeiten: freie Einteilung der Arbeitszeit möglich, d.h. keine Weisungsgebundenheit in zeitlicher und örtlicher Hinsicht.

- Keine Haftung für die Arbeitsergebnisse, lediglich Verpflichtung zur „Nachbesserung und Korrektur“. Schadensersatz- oder Vertragsstrafenverpflichtungen im Falle fehlender oder mangelhafter Vertragserfüllung bestanden nach den tatsächlichen Verhältnissen nicht (kein erhebliches Unternehmerrisiko).

- Vergütung: anteilig nach dem den Mandanten in Rechnung gestellten Netto-Steuerberaterhonorar (z.B. 60% bei Tätigkeiten im Bereich der Finanzbuchhaltung und jeweils 50% in den Bereichen Jahresabschlüsse und Steuererklärungen).

- Krankheit, Urlaub, sonstige Arbeitsverhinderung: kein Vergütungsanspruch; Unterhalt einer eigenen privaten Kranken- und Pflegeversicherung (unternehmerisches Risiko).

- Arbeitsräume und Betriebsmittel sind vom selbstständigen Finanzbuchhalter selbst zu stellen (keine Eingliederung in die Arbeitsorganisation der Steuerberaterpartnerschaft). Nur im Bedarfsfall, z.B. bei kurzfristigen Nacharbeiten, wurde ihm ein Arbeitsplatz in der Kanzlei zur Verfügung gestellt.

Nach einer Betriebsprüfung stellte die Deutsche Rentenversicherung nach dem Gesamtbild ein abhängiges sozialversicherungspflichtiges Beschäftigungsverhältnis fest. Der selbstständige Finanzbuchhalter habe für die Steuerkanzlei als Subunternehmer gearbeitet. Die prozentuale Beteiligung an den den Mandanten in Rechnung gestellten Gebühren wurde als Einbindung in die Abrechnungsstruktur des Auftraggebers gewertet. Die Steuerberaterpartnerschaft wurde deshalb zu einer Nachentrichtung von Beiträgen und Umlagen zu allen Zweigen der Sozialversicherung von mehr 46 T€ verpflichtet.

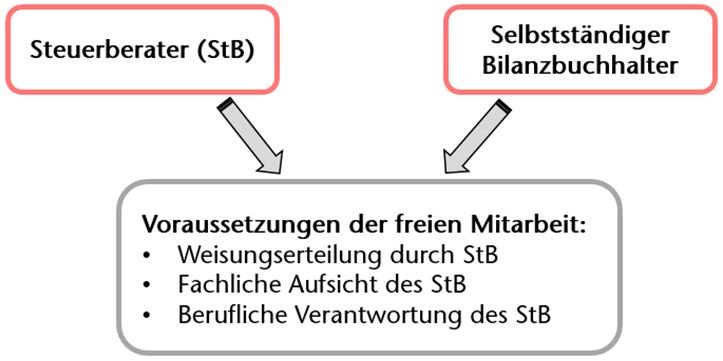

Abb.: Voraussetzungen der freien Mitarbeit eines selbstständigen Bilanzbuchhalters bei einem Steuerberater (gemäß § 17 BOStB)

Lösung

Nach Auffassung des Landessozialgerichts war der selbstständige Finanzbuchhalter in einem abhängigen und der Versicherungspflicht zu allen Zweigen der Sozialversicherung (Kranken-, Pflege-, Renten- und Arbeitslosenversicherung) unterliegenden Beschäftigungsverhältnis zur Steuerberaterpartnerschaft gestanden.

Anhaltspunkte für eine abhängige Beschäftigung sind eine Tätigkeit nach Weisungen und eine Eingliederung in die Arbeitsorganisation des Weisungsgebers (§ 7 Abs. 1 S. 2 SGB IV). Merkmale sind: Eingliederung des Beschäftigten in den Betrieb; Zeit, Dauer, Ort und Art der Ausführung unterliegen dem umfassenden Weisungsrecht des Arbeitgebers. Demgegenüber ist eine selbstständige Tätigkeit vornehmlich durch das eigene Unternehmerrisiko, das Vorhandensein einer eigenen Betriebsstätte, die Verfügungsmöglichkeit über die eigene Arbeitskraft und die im Wesentlichen frei gestaltete Tätigkeit und Arbeitszeit gekennzeichnet.

Die Abgrenzung zwischen abhängiger Beschäftigung und selbstständiger Tätigkeit erfolgt nach dem Gesamtbild der Arbeitsleistung. Dabei sind nicht allein die schriftlichen Vereinbarungen maßgebend, sondern auch die tatsächliche Ausgestaltung und Durchführung der Vertragsverhältnisse (tatsächliches Verhältnis). So können z.B. Teilzeitbeschäftigte angebotene Beschäftigungen ablehnen (oder von ansonsten in Betracht kommenden selbstständigen Tätigkeiten absehen).

Im vorliegenden Streitfall war der selbstständige Finanzbuchhalter in Bezug auf die für die Steuerberaterpartnerschaft wahrgenommenen Buchführungsarbeiten in die Arbeitsabläufe des Steuerberatungsunternehmens in „funktionsgerecht dienender Teilhabe“ eingegliedert. Er unterlag einem Weisungsrecht der Kanzlei (umfängliche sachliche Weisungsbefugnisse) und war in einer seine Tätigkeit prägenden Weise in deren Betriebsablauf eingegliedert; „sämtliche Arbeitsergebnisse“ waren mit den Steuerberatern der Kanzlei „abzusprechen“ und deren Vorgaben und Entscheidungen zu beachten.

Die Vergütung des selbstständigen Finanzbuchhalters umfasste einen Anteil der den Mandanten in Rechnung gestellten Steuerberaterhonorare (z.B. 50% in den Bereichen Jahresabschlüsse und Steuererklärungen). Damit komme bereits Adas arbeitsteilige Zusammenwirken zwischen dem Finanzbuchhalter und den sonstigen Mitarbeitern der Steuerberaterpartnerschaft zum Ausdruck. Dies stelle mithin eine Einbindung in die Abrechnungsstrukturen der Steuerkanzlei dar.

Das Vergütungsmodell beinhaltet zwar eine Honorierung der Arbeitsergebnisse und nicht der tatsächlich eingesetzten Arbeitszeit. Derartige Vergütungsmodelle sind aber auch im Bereich abhängiger Beschäftigungen häufig anzutreffen. Schon der klassische Akkordlohn stellt eine entsprechende Ausprägung dar.

Weiterhin lagen keine entsprechenden Vertragsstrafenvereinbarungen vor. Auch von Schadensersatzansprüchen war der Finanzbuchhalter (abgesehen von einer Nachbesserungsverpflichtung) weitgehend freigestellt. Diese Regelung war für ihn gerade auch unter der Annahme eines Beschäftigungsverhältnisses günstiger als die ansonsten heranzuziehende arbeitsgerichtliche Rechtsprechung.

Im Übrigen steht es der Annahme einer abhängigen Beschäftigung nicht entgegen, dass nach den vertraglichen Vereinbarungen der Finanzbuchhalter keine Lohnfortzahlung im Urlaubs- oder Krankheitsfall erhalten sollte. Das betrifft auch die Berechtigung zur Ablehnung von Aufträgen, was als nachrangig zu betrachten ist. Die tatsächlichen Verhältnisse zeigen zudem: Im vorliegenden Fall wurde von diesem Recht kein Gebrauch gemacht. Auch eine vertragliche Verpflichtung „eigener Mitarbeiter“ hat der selbstständige Finanzbuchhalter nicht wahrgenommen. Das bloße Bestehen der Möglichkeit der Einschaltung Dritter in die Leistungserbringung führt nicht automatisch zur Annahme einer (unternehmerischen) Selbstständigkeit im Rechtssinne.

Was die Freiheiten bezüglich des Arbeitsorts und der Arbeitszeitgestaltung anbetrifft, stellt dies ebenfalls ein schwaches Indiz für eine selbstständige Tätigkeit dar. Denn im Zuge moderner Entwicklungen der Arbeitswelt werden auch Arbeitnehmern derartige Freiheiten eingeräumt (Stichwort: „Homeoffice“). Nur wenn aus diesen Freiheiten in der Gestaltung und der Bestimmung des Umfangs beim Einsatz der eigenen Arbeitskraft verbesserte Verdienstchancen erwachsen, liege ein starkes Indiz für eine Selbstständigkeit vor.

Schließlich sind im vorliegenden Streitfall keine ins Gewicht fallenden unternehmerischen Risiken zu erkennen. Für die erbrachten Leistungen war dem Finanzbuchhalter der vereinbarte Honoraranteil gewiss. Ein relevanter Kapitaleinsatz war nicht erforderlich. Er musste lediglich – wie im Ergebnis auch ein im Homeoffice tätiger Arbeitnehmer – für einen häuslichen Arbeitsplatz mit PC-Ausstattung Sorge tragen.

Das Kriterium „Eingliederung in die Organisation des Auftraggebers“ ist für selbstständige (Bilanz-)Buchhalterinnen und -Buchhalter ausschlaggebend, wenn sie als freie Mitarbeiter eines Steuerberaters tätig sind. Eine sozialversicherungspflichtige Beschäftigung liegt demnach vor, wenn die beschäftigte Person einem Weisungsrecht des Arbeitgebers unterliegt, welches Zeit, Dauer, Ort und Art der Ausführung umfasst. Die Kriterien, wann eine freie Mitarbeit bei einem Steuerberater gegebenenfalls sozialversicherungsrechtlich als Scheinselbstständigkeit eingeordnet werden kann (und nicht mehr als selbstständige Tätigkeit anerkannt ist), hat BC-Beirat Thurow in BC 2023, 406 f., Heft 9, zusammengestellt. Dort finden sich auch wesentliche Argumente, die für eine sozialversicherungsfreie Selbstständigkeit sprechen. Das fachliche Letztentscheidungsrecht muss nicht in jedem Fall eine Überwachung des Arbeitsprozesses an sich darstellen, sondern ist der Verpflichtung des Steuerberaters zur Erteilung eines Testats gegenüber dem Mandanten geschuldet. Bei der freien Mitarbeit ist der Steuerberater alleiniger Auftragnehmer und nicht (auch) der selbstständige (Bilanz-)Buchhalter. Der Steuerberater überwacht den selbstständigen (Bilanz-)Buchhalter fachlich und darf ihm Weisungen geben. Die Honoraraufteilung zwischen beiden muss jedoch frei ausgehandelt sein und außerdem dem jeweils geleisteten Arbeitsaufwand entsprechen. Der selbstständige (Bilanz-)Buchhalter darf nicht das vollständige Honorar vom Mandanten vereinnahmen und dann dem Steuerberater seinen Anteil überweisen (vgl. Pruns, BC 2012, 286, Heft 7). Achtung! Die unvermeidliche Weisungsgebundenheit des selbstständigen (Bilanz-)Buchhalters als freier Mitarbeiter kann unter Umständen als „Eingliederung in die Organisation des Auftraggebers“ verstanden werden (vgl. BSG Urt. v. 27.4.2021 – B 12 KR 27/19 R, Thurow, BC 2022, 147, Heft 4). Entkräften lässt sich dies insbesondere dadurch, dass nachweislich keine Eingliederung in die Abrechnungsorganisation des Steuerberaters besteht (z.B. keine Koppelung der Vergütung an das Honorar, das die Steuerkanzlei vom Mandanten erhält!). |

[Anm. d. Red.]

BC 9/2024

BC20240916