BSG Urt. v. 20.7.2023 – B 12 BA 1/23 R; B 12 R 15/21 R; B 12 BA 4/22 R

Scheinselbstständigkeit ist nicht nur ein steuerrechtliches Problemfeld, sondern kann auch im Bereich der Sozialversicherungspflicht von Bedeutung sein. Dies kann sogar Kapitalgesellschaften betreffen, wenn es sich um sog. Ein-Personen-Gesellschaften handelt, wie eine aktuelle Urteilsreihe des Bundessozialgerichts (BSG) zeigt.

Praxis-Info!

Problemstellung

In allen drei Verfahren waren die Kläger alleinige Gesellschafter und Geschäftsführer von Kapitalgesellschaften in der Rechtsform einer Unternehmergesellschaft mit beschränkter Haftung (UG). Im Rahmen dieser UGs wurden die Kläger als Krankenpfleger bzw. Fotograf für jeweils einen Arbeitgeber tätig. Die Verträge waren zwischen den UGs und den Arbeitgebern geschlossen, die Tätigkeiten wurden ausschließlich von den Geschäftsführern erbracht.

Aus Sicht der Deutschen Rentenversicherung Bund lag in allen Fällen eine sozialversicherungspflichtige Beschäftigung vor. Aus Sicht der Kläger sind die Verträge dagegen mit der UG als juristischer Person geschlossen worden. Die Tätigkeit als Geschäftsführer der UG unterliege nicht der Sozialversicherungspflicht.

Die vorinstanzlichen Sozialgerichte gaben den Klägern teilweise recht, da auch im Sozialversicherungsrecht die jeweils eigenständige Rechtssubjektivität von natürlicher und juristischer Person zu beachten sei.

Lösung

Aus Sicht des BSG kommt es auf die jeweiligen Umstände des Einzelfalls an. Ein sozialversicherungspflichtiges Beschäftigungsverhältnis ist nicht bereits grundsätzlich deshalb ausgeschlossen, weil Verträge nur zwischen dem Auftraggeber und einer Kapitalgesellschaft bestehen, deren alleiniger Geschäftsführer und Gesellschafter die natürliche Person ist, welche die Aufträge ausführt. Es ist zu prüfen, ob die Gesellschafter-Geschäftsführer der UGs in die Organisation des Auftraggebers eingebunden sind und ihre Tätigkeiten weisungsgebunden zu erfüllen haben. Soweit die erstinstanzlichen Sozialgerichte hierzu keine Feststellung getroffen haben, wurde die Sache zurückverwiesen. In einem Urteil wurde entschieden, dass im Gesamtbild eine Eingliederung des Geschäftsführers in die Organisation des Auftraggebers – und somit eine Sozialversicherungspflicht – vorlag.

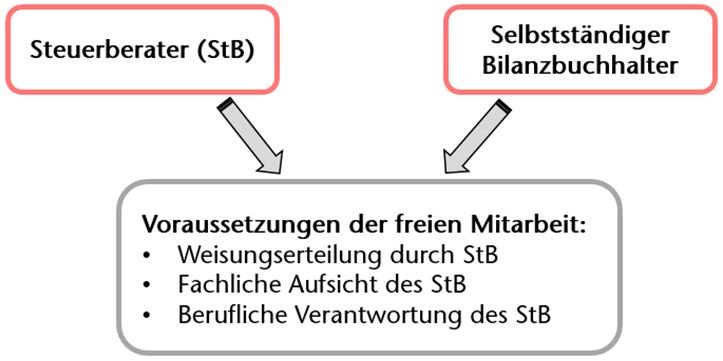

Das Kriterium „Eingliederung in die Organisation des Auftraggebers“ ist auch für selbstständige (Bilanz-)Buchhalterinnen und -Buchhalter ausschlaggebend, wenn sie als freie Mitarbeiter eines Steuerberaters tätig sind. Eine sozialversicherungspflichtige Beschäftigung liegt demnach vor, wenn die beschäftigte Person einem Weisungsrecht des Arbeitgebers unterliegt, welches Zeit, Dauer, Ort und Art der Ausführung umfasst. Die Kriterien, wann eine freie Mitarbeit bei einem Steuerberater gegebenenfalls - sozialversicherungsrechtlich als Scheinselbstständigkeit (nicht mehr als selbstständige Tätigkeit anerkannt) oder

- als sozialversicherungsfreie Selbstständigkeit

einzuordnen ist, werden in BC 2023, 406 f., Heft 9, näher dargestellt. |

Abb.: Voraussetzungen der freien Mitarbeit eines selbstständigen Bilanzbuchhalters bei einem Steuerberater (gemäß § 17 BOStB)

Christian Thurow, Dipl.-Betriebsw. (BA), Senior Business Audit Manager, London (E-Mail: c.thurow@thurow.co.uk)

BC 9/2023

BC2023906